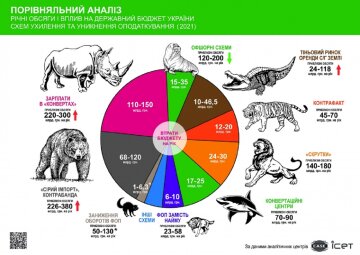

Кілька днів тому фахівцями Інституту соціально-економічної трансформації та Центру соціально-економічних досліджень CASE Україна було опубліковано дослідження на нових даних - щодо найбільших схем по мінімізації податків та проведено розрахунки щодо недонадходжень до бюджету від них.

Набір інструментів уникнення податків в Україні в цілому не дуже відрізняється від інших країн та залишається майже без змін для України за останні 5 років, пише Іset

Але сама структура уникнення податків не залишилася незмінною. Структурні зміни, зміни до законодавство, економічна криза та інші фактори - призвели до зростання обсягів зловживань по певних схемах (заробітні плати «у конвертах», порушення митних правил, контрабанда та корупція на кордоні), в той же час і до зменшення зловживань по інших схемах («офшорні» схеми, схеми по мінімізації ПДВ в середині країни).

Змінився «лідер» серед найбільших схем по мінімізації податків – найбільші зловживання у 2020 році спостерігаються за схемою заробітні плати «у конвертах» - втрати бюджету оцінюються у 110-150 млрд грн на рік, в той час як чотирирічний лідер – контрабанда та порушення митних правил – відійшов на друге місце (70-120 млрд грн на рік). Обсяги цих схем зросли за останній рік.

Офшорні схеми, внаслідок високої та висхідної вартості обслуговування, що обумовлюється новими світовими стандартами податкової прозорості (antiBEPS, FATCA, ATAD, BEPS 2.0, КІК та інші) - все більш отримують ознаки «елітарності», тобто залишаються доступними великим українським компаніям та заможним українцям. Обсяги втечі прибутків за кордон все ще залишаються високими, але зменшились за останній рік і сягають від 120 до 200 мільярдів гривень на рік (15-35 млрд грн втрат бюджету на рік).

Проте, інші популярні інструменти ухилення/уникнення від оподаткування демонструють різнонаправлені тренди. За новими даними обяги зловживань є такими:

✓ Схеми тіньового ринку оренди землі та сільгосппродукції: приблизні обсяги: 24-118 млрд грн на рік, потенційні втрати бюджету: 10-46.5 млрд грн на рік

✓ Розкрадання податку на додану вартість (незаконне відшкодування з бюджету при експорті, фіктивне підприємництво (missing trader) – зокрема, «карусельні» схеми, підміна товару («скрутки»)): приблизні обсяги: 144-180 млрд грн на рік, потенційні втрати бюджету: 24-30 млрд грн на рік

✓ Контрафакт: приблизні обсяги: 85-105 млрд грн на рік, потенційні втрати бюджету: 38-43 млрд грн на рік

✓ Викривлення бази оподаткування (приховування обсягів продажу): приблизні обсяги: 50-130 млрд грн на рік, потенційні втрати бюджету: 1-6,3 млрд грн на рік

✓ Зловживання податковими пільгами та преференціями і спеціальними режимами: приблизні обсяги: 23-58 млрд грн на рік, потенційні втрати бюджету: 6-10 млрд грн на рік

Загальними рекомендаціями експертів для подолання найбільших схем по ухиленню від сплати податків вже кілька років залишаються такі:

- Інституційна реформа Державної митної служби, налагодження обміну митною інформацією з усіма країнами

- Підвищення матеріального забезпечення прикордонників, в першу чергу оплати праці - для зменшення корупційних чинників

- Забезпечення ефективної роботи нового Бюро економічної безпеки, як єдиного органу по боротьбі із економічними злочинами, громадський контроль над роботою БЕБ

- Лібералізувати архаїчне трудове законодавство, привести його до сучасних реалій (законопроєкти №5371, №5388).

- Суттєво знизити навантаження на фонд оплати праці, до цільового показника у 20% сукупно, компенсуючи недонадходження до бюджету за рахунок скорочення неефективних видатків бюджету та модифікацією податків на землю та майно (збільшуючи їх долю у ВВП)

- Замінити надто широку фіскалізацію 2 та 3 груп платників ЄП на спрощеній системі - на застосування РРО виключно на ризикові категорії платників, визначених додатково через торгівельні площі та товарний асортимент. Передбачити механізми стимулювання покупця отримувати чек.

- Радикально спростити адміністрування податків та зробити його набагато менш вразливим до корупційного тиску, зокрема через реформу корпоративного податку (впровадження податку на виведений капітал)